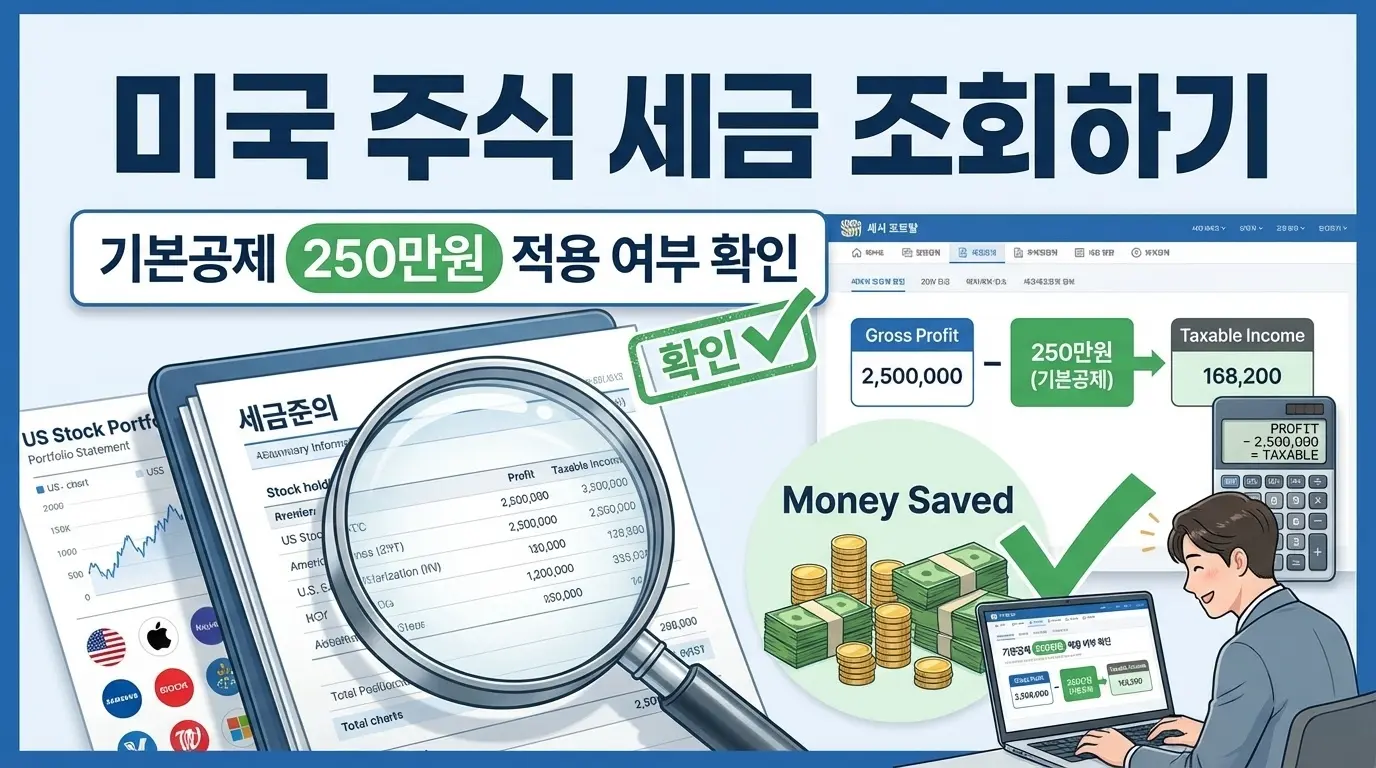

📋 미국 주식 세금 핵심 요약 팩트체크

- 양도소득세: 연간 수익 250만원 초과 시 22% 부과 (지방세 포함)

- 신고 기간: 매년 5월 1일부터 5월 31일까지 (전년도 매도분 기준)

- 손익통산: 같은 해 발생한 이익과 손실을 합쳐서 세금 계산 가능

- 배당소득세: 미국 현지에서 15% 원천징수 후 지급 (국내 추가 납부 없음)

미국 주식 세금, 왜 무서워할 필요 없을까?

많은 초보 투자자분들이 미국 주식 투자를 망설이는 이유 중 하나가 바로 ‘세금’입니다. 하지만 정확한 구조만 알면 오히려 국세청에 낼 세금을 합법적으로 크게 줄일 수 있습니다. 핵심은 양도소득세와 배당소득세를 구분하는 것에서 시작합니다.

💡 도움되는 도구: 미국 주식 양도소득세 자동 계산기 (2026 최신판)

해외주식 양도소득세 계산 공식 및 세율

미국 주식은 매도하여 수익을 실현했을 때 세금이 발생합니다. 수익이 연간 250만원 이하인 경우에는 세금을 내지 않습니다. 하지만 1원이라도 초과한다면 초과분에 대해 22%의 세금이 부과됩니다.

| 구분 | 세율 (지방세 포함) | 비과세/공제 한도 |

|---|---|---|

| 양도소득세 | 22% | 연간 250만원 (기본공제) |

| 배당소득세 | 15% (미국 현지) | 없음 (원천징수) |

| 금융소득종합과세 | 기본세율 (6~45%) | 연간 2,000만원 이하 분리과세 |

💎 미국 주식 실질 수익 시뮬레이터

수익과 손실을 입력하면 예상 세금과 순수익을 즉시 계산합니다.

예상 세금: 0원

세후 순수익: 0원

필수 체크! 5월 확정신고 일정 및 절차

미국 주식 투자는 홈택스를 통해 직접 신고하거나, 사용 중인 증권사(키움, 미래에셋, 삼성증권 등)의 양도소득세 대행 신고 서비스를 이용하는 것이 가장 편리합니다.

🔗 다음 단계: 증권사별 양도세 대행 신고 신청하는 법

🎬 미국주식 세금 3분만에 완벽 이해하기

▲ 채널A 공식 영상을 통해 더 자세히 알아보세요

자주 묻는 질문 (FAQ)

원칙적으로는 모든 양도 소득에 대해 신고 의무가 있으나, 납부할 세액이 0원인 경우 신고하지 않아도 가산세 등의 불이익은 없습니다. 하지만 증권사 자료 증빙을 위해 신고해두는 것이 깔끔합니다.

네, 2020년부터 법이 개정되어 국내 주식(대주주 요건 등 과세 대상인 경우)과 해외 주식 간의 손익 통산이 가능해졌습니다. 단, 국내 상장 해외 ETF(예: TIGER 미국나스닥100)는 배당소득으로 분류되어 합산되지 않으니 주의하세요.

신고를 누락하거나 기한을 넘기면 **무신고 가산세(20%)**와 **납부 지연 가산세(연 약 8~9%)**가 추가로 붙습니다. 반드시 5월 말까지 신고를 완료하세요.

주식 매매 과정에서 발생한 환차익은 양도소득에 포함되어 과세됩니다. 즉, 주가 상승분뿐만 아니라 환율 상승분까지 포함된 ‘원화 환산 금액’을 기준으로 세금을 매깁니다.

가장 강력한 절세법 중 하나입니다. 배우자에게는 10년간 6억원까지 증여세가 면제되는데, 수익이 많이 난 주식을 증여한 뒤 배우자가 매도하면 **취득 가액이 증여 시점 주가로 상향**되어 양도세를 획기적으로 줄일 수 있습니다.

네, ‘손실 확정 절세법’입니다. 수익이 250만원을 초과했다면 연말에 손실 중인 종목을 매도하여 전체 수익금을 낮추고, 바로 다음 날 재매수하는 방식으로 세금을 줄일 수 있습니다.

당겨주세요!

※ 쿠팡 파트너스 활동의 일환으로 일정 수수료를 제공받을 수 있습니다.